Le règlement livraison est le processus back-office visant à transférer la propriété de titres (contre leur montant en cash) suite à une négociation entre un acheteur (des titres) et le vendeur (des titres).

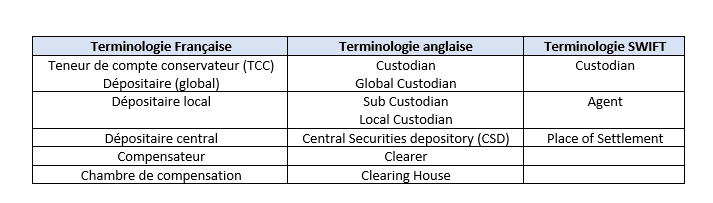

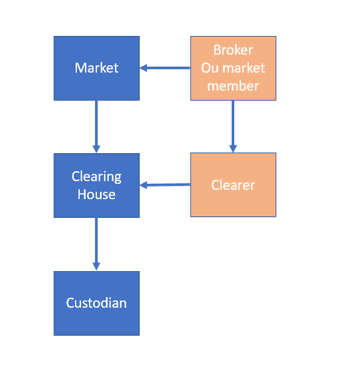

Les différents intermédiaires du règlement livraison

La livraison de titre peut intervenir pour différents motifs différents suivant le type de contrat qui a été négocié, il peut s’agir :

Un achat / vente ;

Une pension livrée ;

Un prêt emprunt ;

Un dépôt de garantie.

L’acheteur et le vendeur des titres vont envoyer des instructions (on ne parle pas d’ordre) pour acter le transfert de propriété.

Ces instructions vont transiter par une série d’intermédiaires

Le dépositaire central (ou Place of Settlement, Central Securities Depository, CSD).

Il est responsable de :

Tenir le registre de propriété de l’ensemble des titres pour une émission donnée.

Tenir les comptes des dépositaires locaux, ces intermédiaires de niveau 1 sont enregistrés auprès du dépositaire.

- Les comptes des dépositaires locaux sont appelés safekeeping account

- La granularité des positions pour le dépositaire central est au niveau du safekeeping account

Vérifier que les comptes cash et titres des intermédiaires de niveau 1 sont bien crédités et que les instructions sont appariées avant de procéder au transfert de propriété.

De constater la répartition de la propriété de l’intégralité des titres par safekeeping account pour une émission donnée au moment de l’exécution date d’une OST et de répartir en conséquence le montant des dividendes/ou coupon auprès des intermédiaires de niveau 1. Le montant global de la tombée (coupon/dividende) aura été préalablement crédité auprès du dépositaire central par l’émetteur du titre.

Exemple de dépositaires centraux :

- USA : DTCC

- France, Belgique, Pays-Bas : Euroclear

- Allemagne, Luxembourg : ClearStream

L’Agent (ou dépositaire local, sub custodian, local custodian) désigne le dépositaire local.

Il est responsable de :

Tenir les comptes des custodians et des intermédiaires de niveau 2 enregistrés auprès de lui.

Tenir un safekeeping account par intermédiaire de niveau 2 auprès du dépositaire (cela permet de garantir que les propriétés gérées par les différentes intermédiaires de niveau 2 sont bien ségrégués).

De transférer le montant d’un OST reçu par sakeeping account à son propriétaire.

L’acheteur et le vendeur ont chacun leur agent. On parle de :

- receiving agent : si il s’agit de l’agent de l’acheteur du titre

- delivering agent : si s’agit de l’agent du vendeur du titre

o Le dépositaire local est référencé comme intermédiaire de premier niveau auprès du dépositaire central. Il doit vérifier que ses comptes soient créditeurs au moment du dénouement des instruments afin de permettre les échanges.

o Le dépositaire local est généralement un custodian local qui sert d’intermédiaire pour des custodian qui ne sont pas référencés auprès du dépositaire central et qui ne veulent pas avoir à gérer les spécificités locales (pour les clients locaux qui ont un custodian membre auprès du dépositaire central, alors les rôles d’agent et de custodian sont agrégés. Dans la philosophie swift, on ne conservera alors que la notion d’agent).

Le custodian (ou teneur de comptes conservateur, global custodian, dépositaire (global), compensateurs, TCC)

Il est responsable de :

Tenir les registres de propriété (position) pour une émission donnée du titre pour ses clients ;

Tenir les comptes de ses clients ;

De s’assurer que ses clients remplissent bien ses obligations de provisionnement des comptes titres et cash pour que les échanges puissent être dénoués

De constater la répartition de la propriété qu’il gère pour une émission donnée au moment de l’exécution date d’une OST et de répartir en conséquence le montant des dividendes/ou coupon auprès de ses clients. Le montant global de la tombée (coupon/dividende) aura été préalablement crédité auprès du custodian par le dépositaire central (via l’agent le cas échéant)

L’acheteur et le vendeur ont chacun leur custodian.

On parle de :

Receiving Custodian : s’il s’agit du custodian de l’acheteur du titre

Delivering Custodian : s'il s’agit du custodian du vendeur du titre

Si le custodian est référencé auprès du dépositaire central, les 2 rôles sont agrégés et il n’y a qu’un niveau d’intermédiaire.

En effet, comme ses clients sont susceptibles d’intervenir sur les marchés du monde entier et que le custodian n’est pas forcément référencé chez tous les dépositaires centraux, il s’appuie sur un réseau d’agents pour permettre à ses clients de pouvoir mener ces opérations.

Schéma dans le cas standard OTC

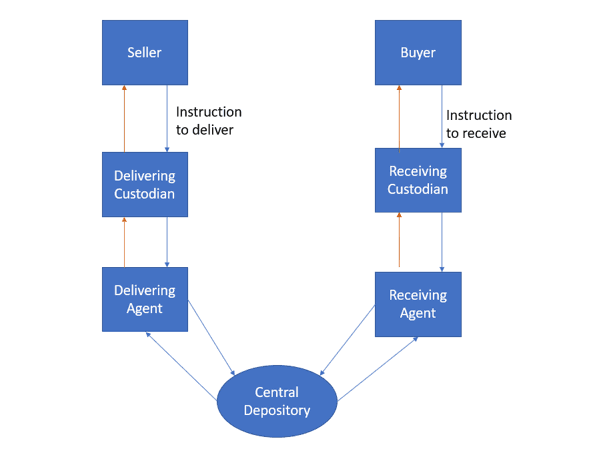

Schéma dans le cas d’un achat sur un marché organisé

Chaque contrepartie a en face d’elle la chambre de compensation du marché (clearing house).

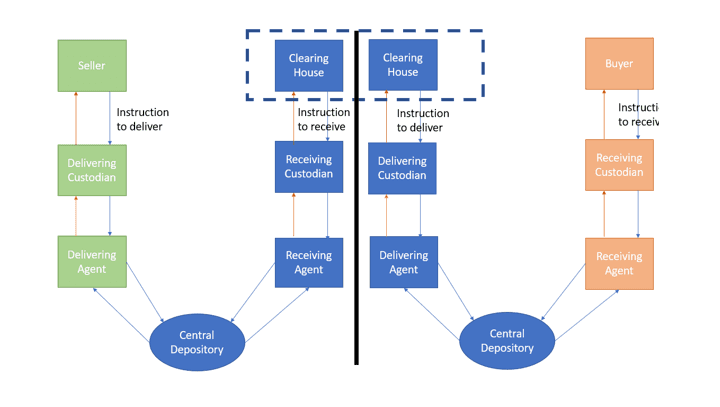

En amont de la chaine de règlement livraison, pour les marchés organisés, on trouve d’autres acteurs :

Le broker ou le market member

Il positionne des ordres pour compte propre ou compte de tiers sur le marché. Quand ceux-ci sont exécutés, le marché transmet l’ordre à la Clearing House (chambre de compensation), la chambre de compensation note les ordres d’un client de manière à ne livrer que le delta de la somme des achats ventes. Par exemple, si on achète 7 001 fois un titre et qu’on le vend 7000 fois, la chambre de compensation n’enverra une instruction de recevoir que pour 1 titre.

Le clearer

C'est un acteur représentant le client qui va effectuer le netting de ses opérations à la chambre de compensation.

Le clearer a reçu du broker ou du market member, les ordres nettés côté client/broker. Il va alors matcher les opérations reçues du marché avec un ordre netté côté client.

Ce netting définira comment le client entend livrer ses titres (il peut aussi choisir de recevoir 7001 titres et de livrer 7000 titres mais n’optimisera pas ses frais d’exécutions et de livraison). Le netting sera pris en compte lors du batch de la chambre de compensation.

La connexion à la chambre de compensation se fait par deux moyens. Soit via la station de marché pour faire des actions manuelles, soit via une API et un protocole spécifique et sécurisé.

Dénouement des instructions

Les principales caractéristiques du trade constituent les critères de Matching qui vont permettre de finaliser l’échange de propriété.

Il y a deux types d’échanges du cash / titres :

Delivery versus Payment (DvP) : l’échange du cash et des titres sont simultanés

Free of Payment (FoP) : l’échange du cash et des titres se font séparément et ne sont pas conditionnés techniquement l’un à l’autre. Il y a donc une contrepartie qui est en risque vis-à-vis de l’autre en cas de défaut jusqu’à ce que le règlement et la livraison soient effectives.

Ces caractéristiques sont :

Le code d’identification de l’instrument : permet d’identifier de manière unique une typologie de titre fongible (généralement un ISIN) ;

Le type d’identification : ce code permet de savoir si le code d’identification de l’instrument est une ISIN ou tout autre type d’identification du moment que ce type de code soit référencé dans la norme ISO 20022 ExternalFinancialInstrumentIdentificationTypeCode ;

La Devise et le montant exprimé dans cette devise dans le cas d’une DvP ;

La trade date ;

La date de règlement livraison. C’est la date à laquelle le transfert de propriété des titres doit être effectif.

Si ces caractéristiques matchent entre l’instruction envoyée par l’acheteur et le vendeur, alors, les instructions sont dites dénouées. C’est-à-dire que le dépositaire central va procéder au transfert de propriété.

Contrôle de provision

Le contrôle de provision titres et cash consiste à vérifier :

Que le compte cash de l’agent de l’acheteur chez le dépositaire central est bien créditeur en cas de DvP

Que le compte titre de l’agent du vendeur chez le dépositaire central est bien créditeur (pour les DvP comme pour les FoP)

Il est généralement interdit d’être dans une position débitrice titre (dite position short).

Cut-off

Le cut-off consiste à vérifier que les instructions du vendeur et de l’acheteur sont bien arrivées à la date théorique de dénouement à une heure fixée.

Les horaires de cut-offs sont définis par place de dénouement et font partie du « SLA » (Service Level Agreement) des dépositaires.

Si l’une ou l’autre des contreparties ne respectent pas le cut-off, elle s’expose généralement à des pénalités.